@ - I termometri finanziari indicano che le probabilità di un’uscita dell’Italia dall’euro si stanno assottigliando rapidamente in questi intensi giorni di consultazioni politiche. Gli investitori, al netto del ping pong delle trattative tra Pd e M5s (i due partiti che potrebbero guidare il prossimo esecutivo), stanno puntando in misura crescente che nel prossimo governo non ci saranno forze con una propulsione anti-euro (come Lega e Fratelli d’Italia). Lo si desume dalla marcata correzione dello spread tra BTp e Bund, che ieri è sceso a 184 punti, il livello più basso dal 21 maggio 2018.

In questi casi, però, gli addetti ai lavori guardano con più attenzione un altro spread, considerato perfino più attendibile di quello più famoso che si ottiene appunto dalla differenza tra i tassi italiani e quelli tedeschi. Perché mentre il dato sintetizzato dallo spread BTp-Bund potrebbe essere “sporcato” da movimenti specifici dei titoli tedeschi, il differenziale tra i due cds sull’Italia non è suscettibile di questa “devianza”.

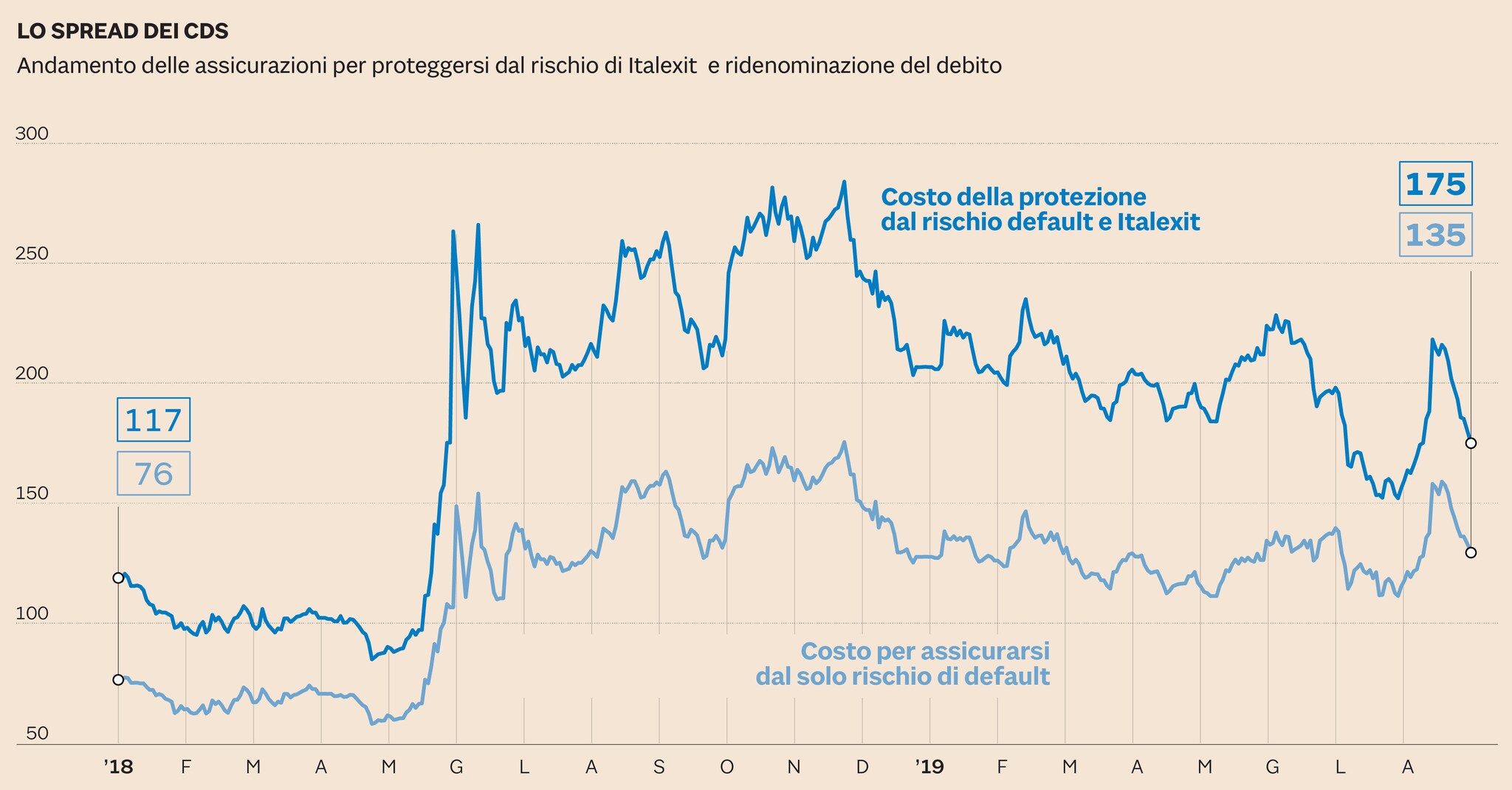

A tal proposito è bene ricordare innanzitutto che i cds, acronimo di credit default swap, sono dei contratti (una sorta di polizze) che assicurano il detentore dal fallimento del titolo sottostante. I cds su Deutsche Bank, ad esempio, assicurano dal default della banca tedesca. Allo stesso tempo i cds sull’Italia coprono chi li acquista dal default del debito sovrano italiano. In questo momento sono scambiati due cds sull’Italia. Si differenziano per il fatto che il primo (più vecchio) copre solo dal rischio di default sovrano. Mentre il secondo (più recente e introdotto dopo la riforma del settore nel 2014) copre anche dal rischio di denominazione della valuta (quindi, nel caso dell’Italia, della trasformazione dell’euro in “nuova lira”). Il secondo cds, quindi, offre una doppia protezione ed è di conseguenza più costoso.

Ieri il secondo cds (con scadenza 5 anni) ha chiuso a quota 175 mentre il primo (stessa scadenza) a 135. Lo spread tra i due contratti quindi è di 40 punti base. Qualora i mercati non percepissero alcun rischio di Italexit lo spread tra i due cds dovrebbe azzerarsi. Quindi il fatto che una polizza costi 40 punti base in più dell’altra vuol dire che in questo momento per gli investitori l’ipotesi di un’uscita dell’Italia dall’euro esiste. La notizia rilevante è però che il 9 agosto lo spread era molto più alto, a 60 punti. In meno di 20 giorni si è ridotto di 20 punti base, o del 33% se lo si preferisce.

La sensazione è che nelle prossime sedute lo spread tra i due cds potrebbe ritoccare - qualora non arrivino altri colpi di scena dalla politica - quota 30 punti, il livello su cui si attestava a inizio maggio 2018, prima della nascita del governo Lega-M5s che, non a caso, il mese successivo, a suon di dichiarazioni euroscettiche, fece balzare questo spread a quota 185 punti portando il costo del cds che copre anche dall’Italexit a quota a 266 punti.

Lo stesso balzò poi lo scorso novembre - nel bel mezzo degli scontri con Bruxelles sull’approvazione della legge di Bilancio - a quota 284, 110 punti in più dei valori attuali. A quei tempi il rischio Italexit era superiore al 30%. Oggi - come pure rileva un apposito indice calcolato da Bloomberg, il Sentix - si sono ridimensionate al 7,1%.

Nessun commento:

Posta un commento